本文针对垃圾焚烧烟气治理行业进行分析,其对环境的危害及处理的急迫性,分别从国家政策导向、市场空间及烟气治理企业分析,并提出对该行业技术的发展方向。

0.引言

垃圾焚烧发电流程主要分为垃圾前端收集处理、垃圾发电以及末端烟气、炉渣、飞灰处理等。在项目运行过程中,会产生烟气、渗滤液、飞灰、炉渣等污染物。

为减少生活垃圾焚烧烟气造成的二次污染,环保部公布推出了《生活垃圾焚烧污染控制标准(GB18485-2001)》,替代国家环境保护总局发布的《生活垃圾焚烧污染控制标准(GWKB3-2000)》,并于2014年进行了修订。

2016年2月,环保部发布《关于实施工业污染源全面达标排放计划的通知》,要求到2017年底,垃圾焚烧厂等8个行业达标计划要取得明显成效。如何在达标排放的基础上持续盈利的稳定运营,成为脱颖而出的关键。

2017年8月,环保部启动新一轮的修订意见征求,逐步完善垃圾焚烧发电中的各方面标准,并且对污染物排放的标准进一步细化规定,向《欧盟工业排放指令(2010/75/EC)》靠拢。

近几年大气污染物排放标准日益趋严,氮氧化物的减排越来越受到重视,比如DB37/2376—2013山东省区域性大气污染物综合排放标准的重点控制区域氮氧化物限值为100mg/m3,垃圾焚烧烟气氮氧化物排放浓度限值低于100mg/m3成了一个趋势。

1.垃圾焚烧烟气组成

垃圾焚烧厂焚烧烟气产生机理生活垃圾焚烧过程中产生的污染物主要包括四大类:颗粒物(烟尘)、酸性气体(CO、NOx、SO2、HCl等)、重金属(Hg、Cr、Pb等)及有机污染物(主要因子为二噁英类)。

垃圾焚烧烟气脱硝技术主要包括焚烧炉燃烧控制炉温、烟气回流技术、SNCR系统、SCR系统以及PNCR系统,其中焚烧炉燃烧控制炉温与烟气回流技术可有效降低原始NOx浓度;酸性气体净化工艺可分为干法、半干法和湿法三种,每种工艺在工程上都有广泛应用,也各有优缺点;常用的高效除尘器有三种:袋式除尘器、电除尘器、文丘里除尘器,它们各有特点,但垃圾焚烧炉除尘用袋式除尘器相对最为适合。

2.垃圾焚烧市场空间

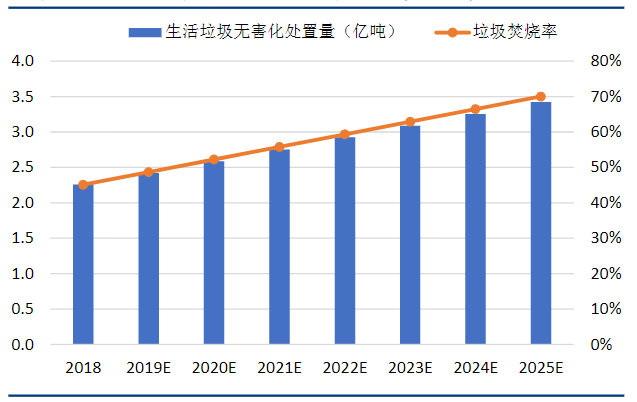

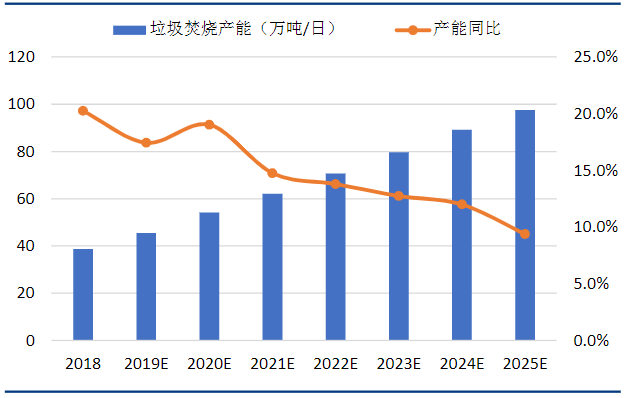

目前垃圾焚烧发电已成主流,产能加速释放。垃圾焚烧为垃圾减量化、无害化的重要手段,为我国垃圾处理的现实选择。《“十三五”全国城镇生活垃圾无害化处理设施建设规划》中明确要求,2020年全国城镇生活垃圾焚烧处理设施能力需达到无害化处理总能力50%以上,即我国焚烧处理设施规模59.14万吨/日,焚烧占无害化处理比例达到54%,2018年我国城市生活垃圾焚烧处理产能达36.5万吨/日,距规划目标仍有一定差距。据不完全梳理,2019年全国新增中标垃圾焚烧项目超125个,新增垃圾处理产能超13万吨/日,中标垃圾处理费用平均单价为71元/吨,总投资超600亿元。从2019年新增中标项目分布看,河南、河北、山东、东北等地成为全国兴建垃圾焚烧厂数量最多、新增规模最大的省份。县域下沉与跨区域合作共建趋势明显。80%新增项目集中在中小城市及县域地区,规模多在600吨/日-1200吨/日分布。目前我国垃圾焚烧发电市场竞争格局已经基本成型,市场逐渐向龙头靠拢,行业竞争转向理性助推垃圾处理费趋势回升,加之运营效率提高带来的催化效用,行业回报改善明显,预计未来仍有提高空间。

2020年订单强势放量,政策驱动中长期规划。目前已有17个省、自治区、直辖市推出垃圾焚烧处理中长期规划,设定2020年近期任务目标,以及2030年远期目标。根据现有数据初步测算,2020年平均生活垃圾焚烧处理能力占无害化处理比例计划达到56%,较2019年的45%上升14个百分点,规划出台有助2020年订单进一步释放。而2030年这一指标将进一步提升至81%,其中,海南、浙江、福建、江苏地区焚烧处理占比规划较为领先,预计2030年分别可以达到100%、100%、93%、85%。到2030年,我国有望基本建成垃圾焚烧型社会,实现原生垃圾“零填埋”。伴随着各地2020年重点项目名单的发布,新基建成为市场关注的焦点。通过进一步统计,在目前公布了2020年重点项目名单的地区中,共有21省市重点项目中包含垃圾焚烧终端处理项目,项目数总计达91个。根据我们推算,到2020年垃圾焚烧处理规模可达1.73亿吨,到2022年可达2.03亿吨,以70元/吨的处理单价和0.65元/度上网电价计算,2022年市场空间超500亿元,发展前景十分广阔。

图1 垃圾焚烧率

图2 垃圾焚烧产能

2013年以来“大气十条”、《生活垃圾焚烧污染标准》、《大气污染防治法》等先后出台,中央环保督察、限停产等先后实施,2018年大气治理仍被列为环境治理首要任务。污染物排放标准的提升以及行业监管力度的持续加大将刺激垃圾焚烧烟气治理订单加速释放。2018-2020年,我国生活垃圾焚烧烟气治理市场空间高达180亿元。

3.垃圾焚烧烟气治理企业分析

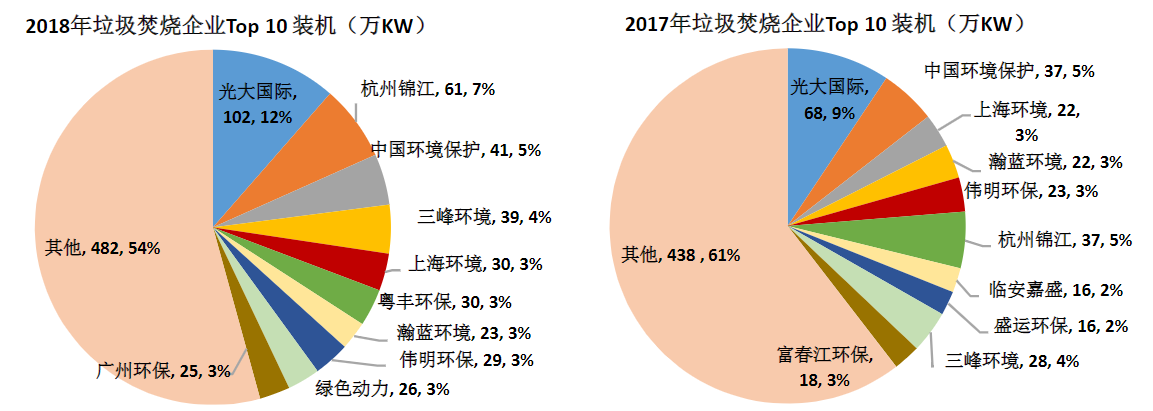

十三五以来随着行业规范趋严,逐渐淘汰落后产能,尽管受制于地域分布等原因,行业集中度总体偏低,但龙头集中度提升仍是大势所趋。2018年国内垃圾焚烧龙头和整体处理能力仍高速增长,以装机作为对比,2018年国内前十大焚烧企业装机同比增长23%至889万千瓦,对应总占比则由2017年的39.5%上升至45.7%,而光大环境在四个维度(装机容量、垃圾处理量、发电量、上网电量)均处于该细分领域第一的地位,拥有较大的领先优势,如图3。

图3 垃圾焚烧top10企业装机量(资料来源:中国产业发展促进会生物质能产业分会)

目前,特许经营模式在垃圾焚烧行业愈发普遍,从成本端来说,特许经营权形成的无形资产的摊销费用占营业成本的比例最大。环保要求较高的地区,对垃圾焚烧企业烟气净化能力、废渣处理能力要求较高,设备要求较为苛刻,若企业需要进口国外的先进处理设备,将导致初始投资额较大,相应的无形资产摊销费用也较高。而自建设备相较于外购设备更节约成本,摊销费用更低,所以技术研发能力强,拥有自建设备能力的公司更具优势。比如光大环保、伟明环保和中国天楹技术研发能力较强,垃圾焚烧核心设备:锅炉焚烧设备和烟气净化系统均实现自建,具备较为突出的技术优势。

此外,无锡雪浪、盛运股份、杭州新世纪、迪斯环保、泰欣环境、海澜正和等企业以垃圾焚烧烟气治理为主要业务。

无锡雪浪主要从事于垃圾焚烧、钢铁行业烟气处理、飞灰炉渣处理等业务,为一家上市公司(IPO审核通过尚未发行),2011年营业收入36,468万元,焚烧领域收入占到总营业收入的62.79%。截止到2011年底,公司签订垃圾焚烧烟气治理订单4.2万吨,占到市场份额26.2%,为行业龙头企业。

盛运股份于2010年6月创业板挂牌上市,为垃圾发电烟气治理领先企业。公司主营业务包括城市生活垃圾焚烧发电、尾气净化处理设备以及各种系列输送机械产品,2013年通过收购中科通用向垃圾发电方向转型。公司以干法脱硫除尘一体化为特色,凭借2012年后新签垃圾焚烧项目处理规模6,400吨/日,后续将向垃圾焚烧发电运营商转型。

杭州新世纪为杭锅股份控股子公司,成立于2000年,主要从事城市生活垃圾焚烧处理技术和设备开发、成套和工程建设,总资产近4亿元。在垃圾焚烧烟气治理领域,公司以双塔技术半干法见长,截止到2012年底,共完成垃圾焚烧烟气治理项目24个,垃圾发电项目总处理规模18050吨/日,占市场规模13.9%。

迪斯环保2000年与美国喷雾公司的合作;2004年开始与美国Komline-Sandrson公司合作,是国内第一个拥有半干法喷雾干燥处理技术企业,并拥有国内创建的第一个业绩。2008年迪斯环保与美国Komline-Sandrson公司在广州建立了“K-S旋转喷头维修中心”,成为第一个提供这种核心技术服务的企业。

上海泰欣环境工程有限公司成立于2008年,是一家以大气污染综合治理、PM2.5处理与防控为核心业务的技术及工程服务型公司。公司自主研发、设计和生产的炉内非催化还原脱硝(SNCR)技术以及炉外低温催化还原脱硝(SCR)技术,分别于2009年在苏州生活垃圾焚烧发电厂以及2012年在南京江南生活垃圾焚烧发电厂成功投运。截止2018年已经为超过300家不同类型和行业的客户提供了近700套各类环保装置及系统。

另外传统脱硫脱硝公司例如龙净环保、清新环境、菲达环保等均有涉足垃圾焚烧烟气治理领域。

4.总结

目前,主要从事垃圾焚烧发电为光大环保等top10企业愈多以特许经营模式,部分项目烟气净化系统实现自建,此外无锡雪浪、盛运股份、杭州新世纪、迪斯环保、泰欣环境、海澜正和等企业以垃圾焚烧烟气治理为主要方向开展业务,并吸引传统脱硫脱硝公司例如龙净环保、清新环境、菲达环保等涉足垃圾焚烧烟气治理领域。

随着环境要求提高、排放标准向全球垃圾焚烧烟气排放最严标准“欧盟2000”看齐的趋势下,烟气治理技术将进一步升级。其中最大改进为除酸环节,由单一技术“半干法”向多技术复合使用的“半干法/干法”及“干法/湿法”工艺转变,我国生活垃圾焚烧烟气治理及改造市场空间将更大。

来源:《科学与技术》